► Einstellungen & Konfiguration der Schnittstelle

► Umsatzsteuervoranmeldung einreichen

► Was gilt bei der Erstellung einer UStVA über weclapp zu beachten?

► Wie kann ich eine Korrektur der Umsatzsteuervoranmeldung vornehmen?

Einstellungen & Konfiguration der Schnittstelle

1. Benutzerrechte

Um Zugriff auf den Menüpunkt Buchhaltung > Umsatzsteuer-Voranmeldung zu erhalten, benötigt der Benutzer entsprechende Rechte. Unter Mein weclapp > Benutzer müssen folgende Rechte gesetzt werden:

- Buchhaltung Administrator

2. Buchhaltung einrichten + Steuern konfigurieren

Die Buchhaltung kann in den globalen Einstellungen > Finanzen > Allgemeine Einstellungen über den Einrichtungswizard eingerichtet werden. Eine Anleitung dazu findest du hier.

Dabei wird entsprechend der Konfiguration ein Kontenrahmen (SKR03/SKR04) angelegt.

Außerdem werden für alle Standard-Steuern eine UstVA-Kennziffer hinterlegt.

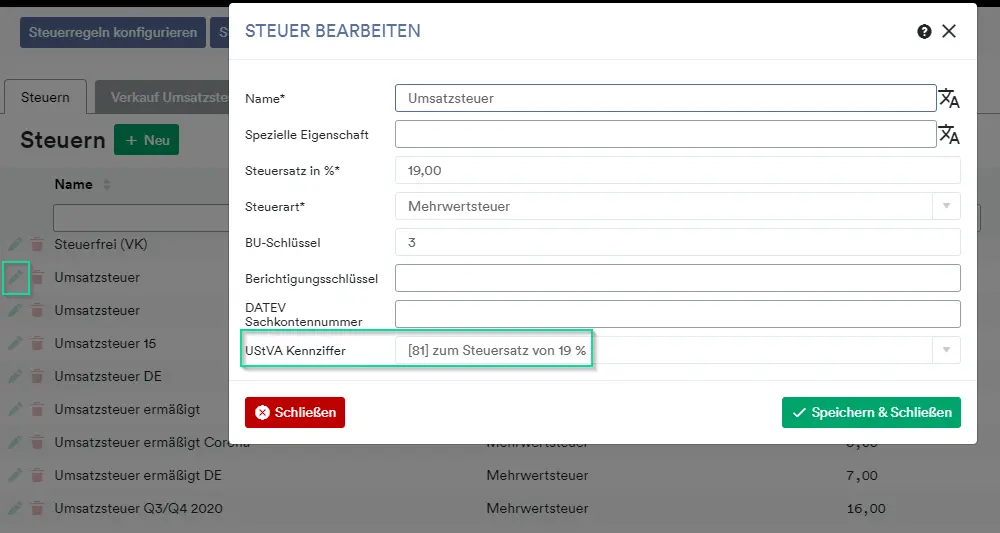

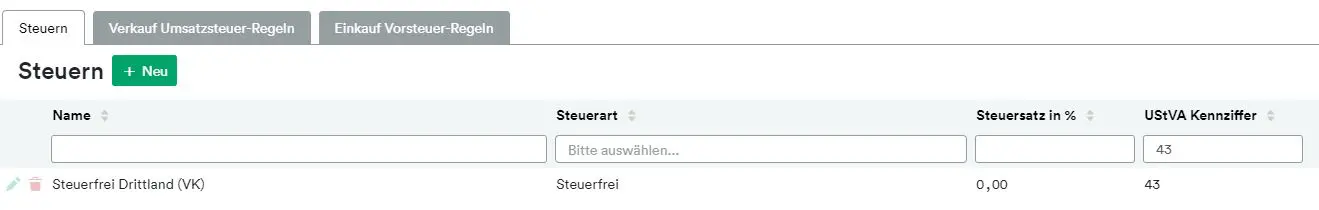

Die Steuern findet man unter Globale Einstellungen > Grundeinstellungen > Steuern. Über den Stift können die Details einer Steuer eingesehen werden:

Bitte prüfe, ob jeder Steuersatz mit der richtigen UStVA-Kennziffer gemapped wurde. Solltest du selbst Steuersätze angelegt haben, ist die Kennziffer manuell nachzutragen. Nur wenn der Steuersatz mit der entsprechenden Feldnummer im Elster Formular verknüpft ist, kann die Buchung auch in der UStVA in weclapp berücksichtigt werden.

3. Kontozuweisungen prüfen

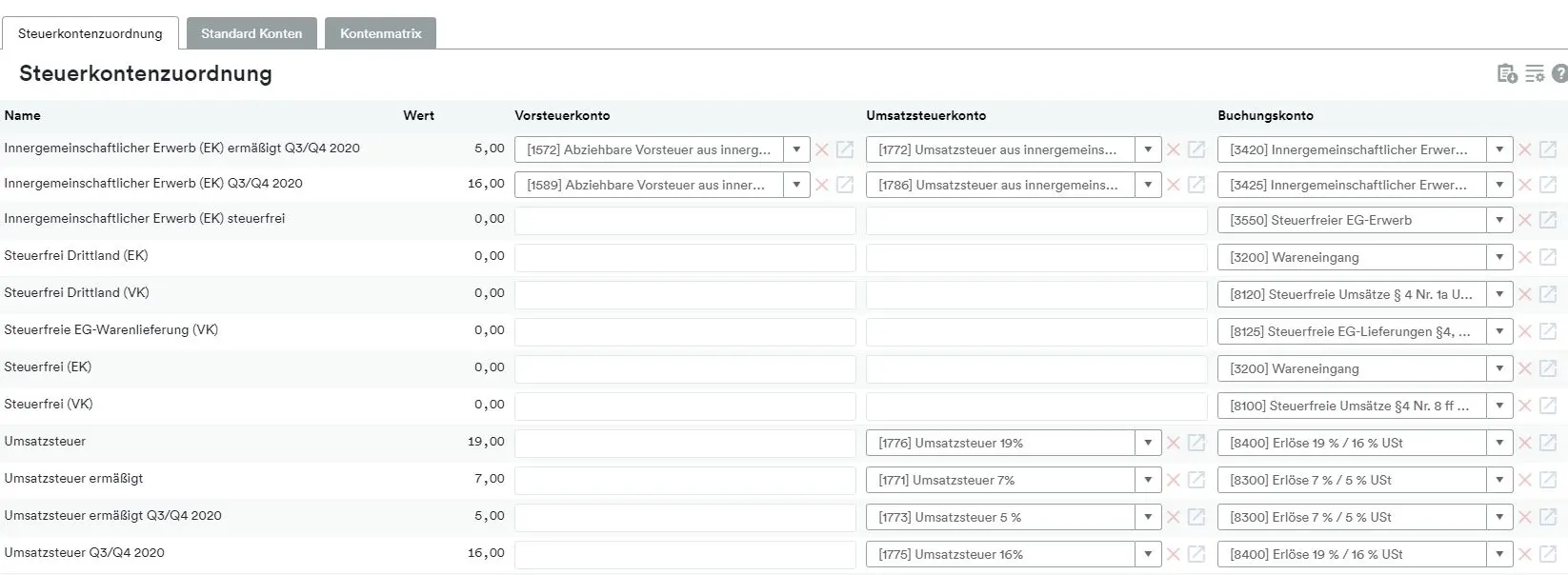

Gehe zu Globale Einstellungen > Finanzen > Kontenzuordnung > Tab Steuerkontenzuordnung: Hier müssen für jeden Steuersatz ein Steuer- und ein Buchungskonto angegeben werden. Bitte überprüfe die vorinitialisierten Konten auf Vollständigkeit und Richtigkeit. Bei manuell angelegten Steuersätzen sind die Konten händisch einzupflegen.

Für Steuern von der Steuerart “Steuerfrei” bzw. einem Steuersatz von 0 % dürfen die Spalten Vor-/Umsatzsteuerkonto nicht befüllt sein.

Für Steuern vom Steuertyp “Umgekehrte Steuerschuld (EK)” ist ein Umsatzsteuer- und ein Vorsteuerkonto zu hinterlegen. Diese Steuersätze werden in zwei Felder in der UStVa eingetragen.

Bsp. SKR03 Standard-Initialisierung

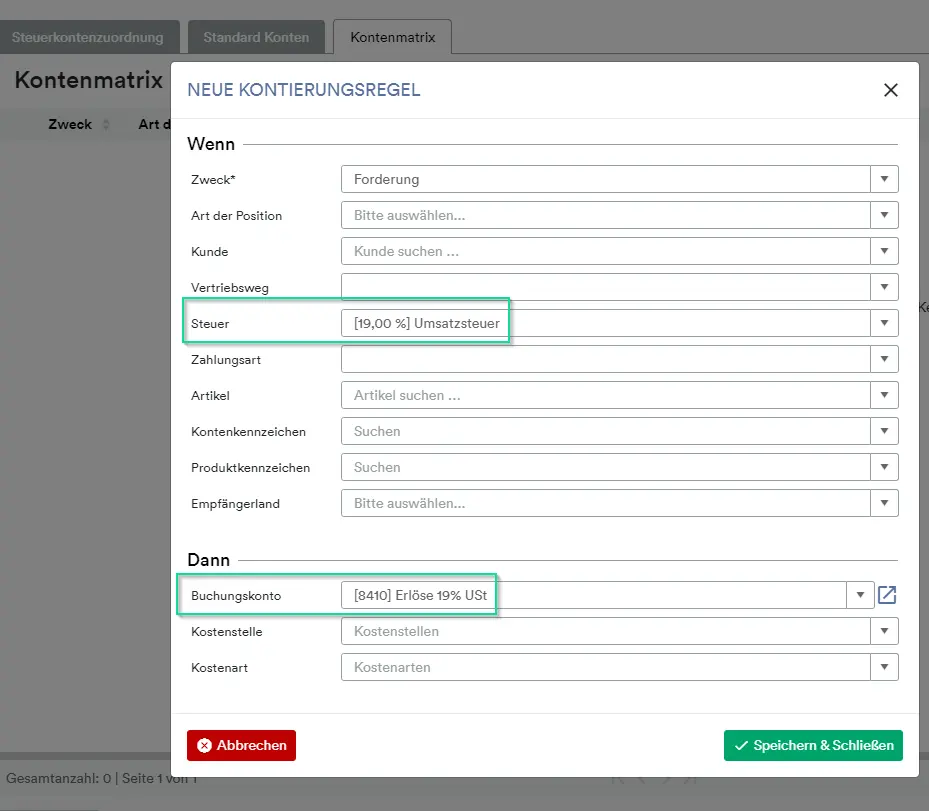

Neben den Standard Steuerkonten-Zuordnungen ist es auch möglich, über die Kontenmatrix (globale Einstellungen > Finanzen > Kontenzuordnung > Tab Kontenmatrix) Zuordnungen für bestimmte Anwendungsfälle zu konfigurieren.

4. Elster Einstellungen konfigurieren

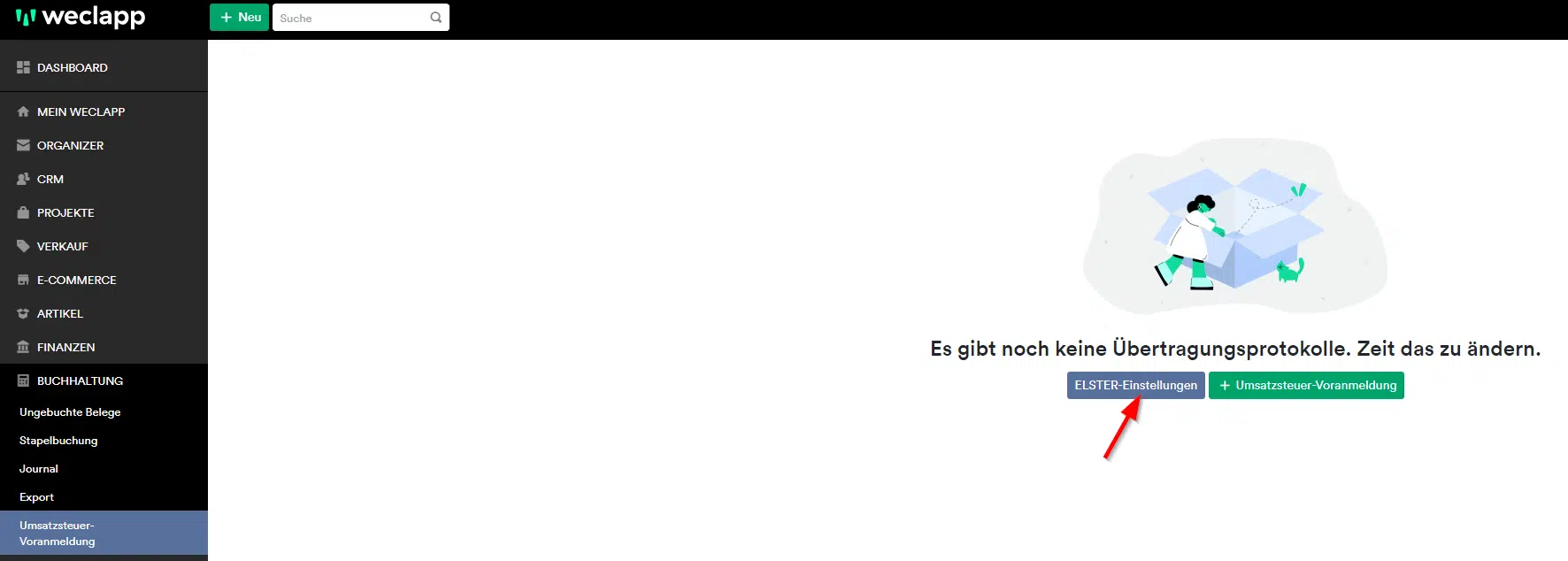

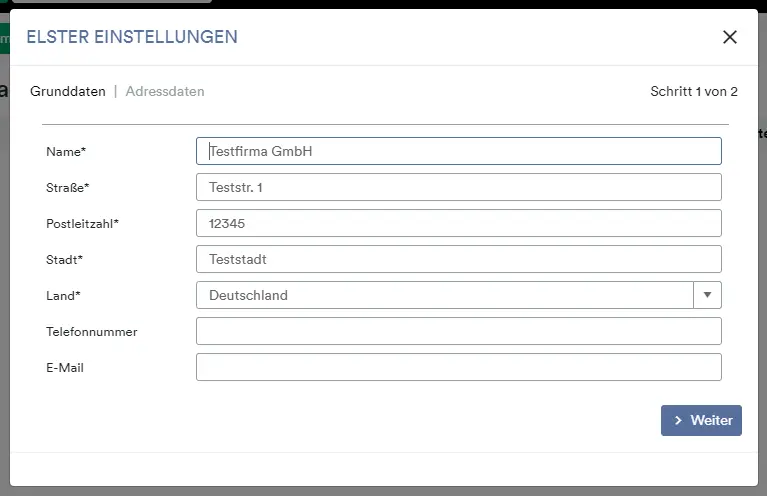

Unter Buchhaltung > Umsatzsteuer-Voranmeldung die ELSTER Einstellungen öffnen und den Wizard durchlaufen. Weitere Informationen zur Steuernummer hier.

Es öffnet sich das folgende Fenster mit den ELSTER Einstellungen.

Vorschau der Umsatzsteuer-Voranmeldung

Seit dem Release 24.09.1 ist es möglich, sich auch eine Vorschau der Umsatzsteuer-Voranmeldung anzeigen zu lassen. So kann sich der Unternehmer ein erstes Bild von der Zahllast bzw. Rückerstattung machen. Die Buchungssätze müssen hierzu nicht mehr festgeschrieben und die Buchungsperiode nicht geschlossen sein.

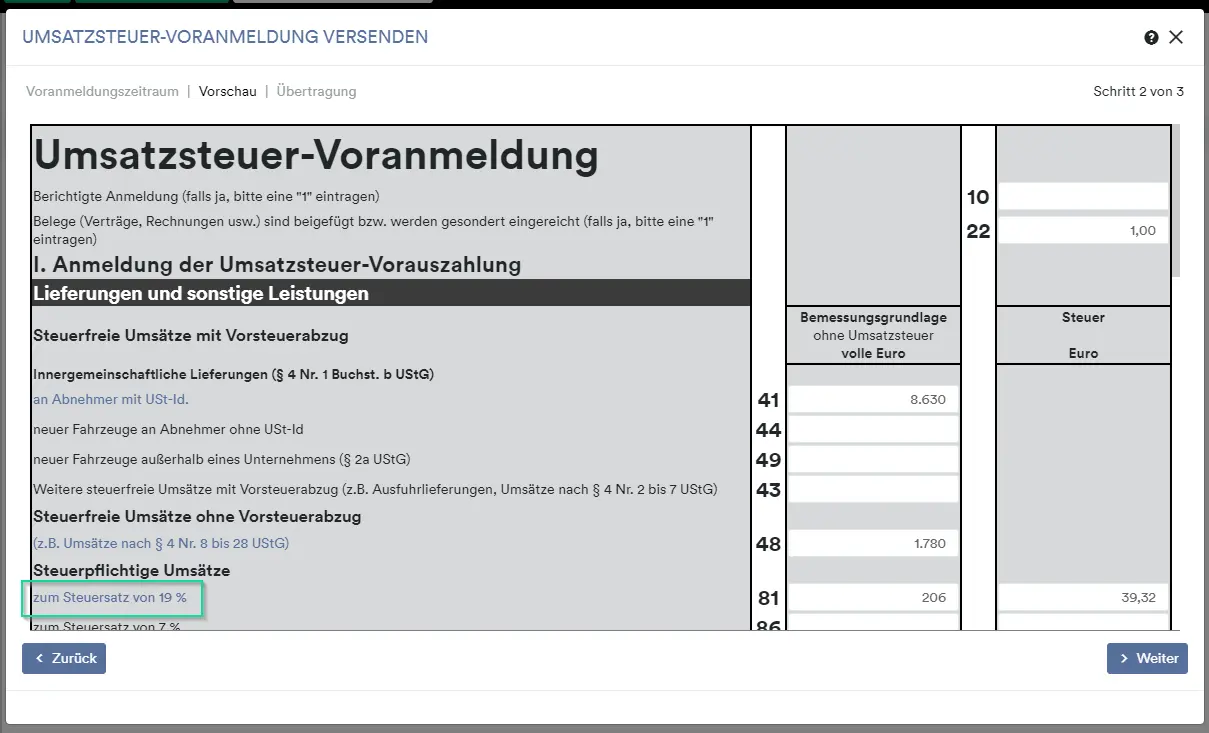

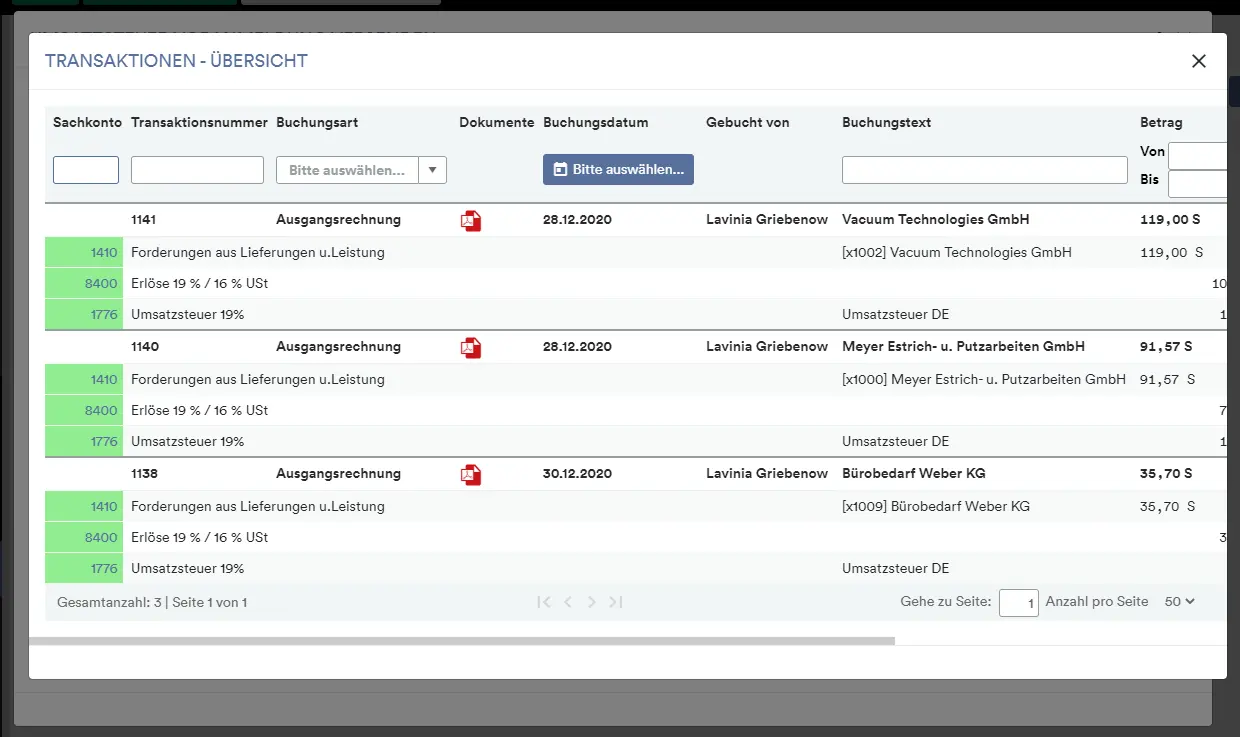

Details zu den berücksichtigten Buchungssätzen erhält man, indem man auf eine verlinkte Zeile des Formulars klickt:

Über den Status in der Transaktionen-Übersicht erkennt der Benutzer, welche Buchungssätze bereits festgeschrieben und welche noch als Entwurf gespeichert wurden:

Umsatzsteuer-Voranmeldung einreichen

1. Buchungsperiode abschließen

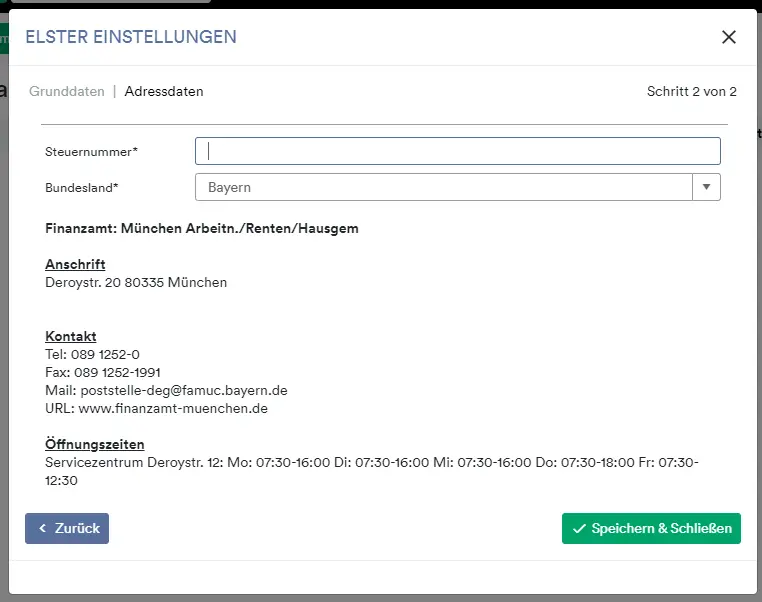

Um zu verhindern, dass noch weitere Buchungen nach dem Versand einer USt-VA getätigt werden können, muss die betreffende Buchungsperiode geschlossen werden. Hierzu navigiert man zur Konfiguration der Geschäftsjahre: Globale Einstellungen > Finanzen > Geschäftsjahre. Dort muss der Haken bei der entsprechenden Periode entfernt werden:

Sollten für die Periode nicht alle Buchungen festgeschrieben sein, kann die USt-VA nicht durchgeführt werden.

Stelle sicher, dass alle USt-VA-relevanten Vorgänge für die betreffende Periode ins Journal gebucht und festgeschrieben sind.

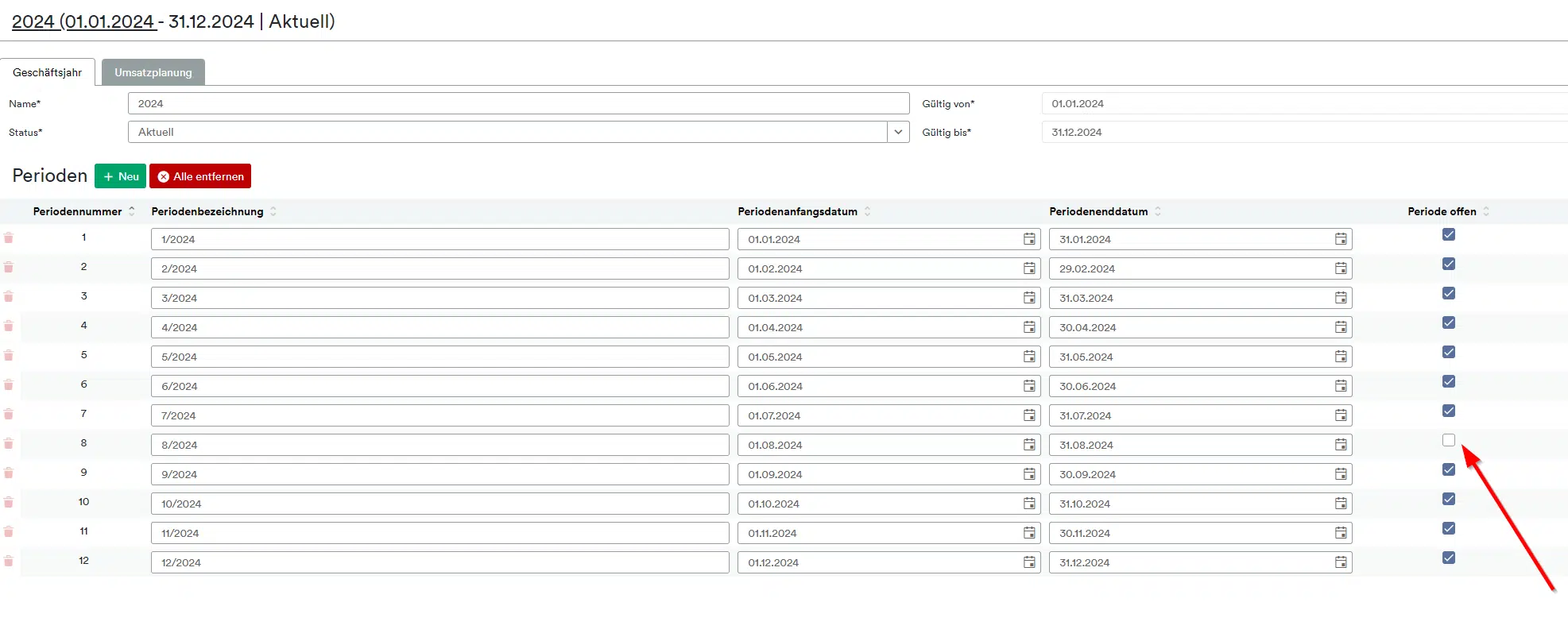

2. Umsatzsteuer-Voranmeldung Wizard ausführen

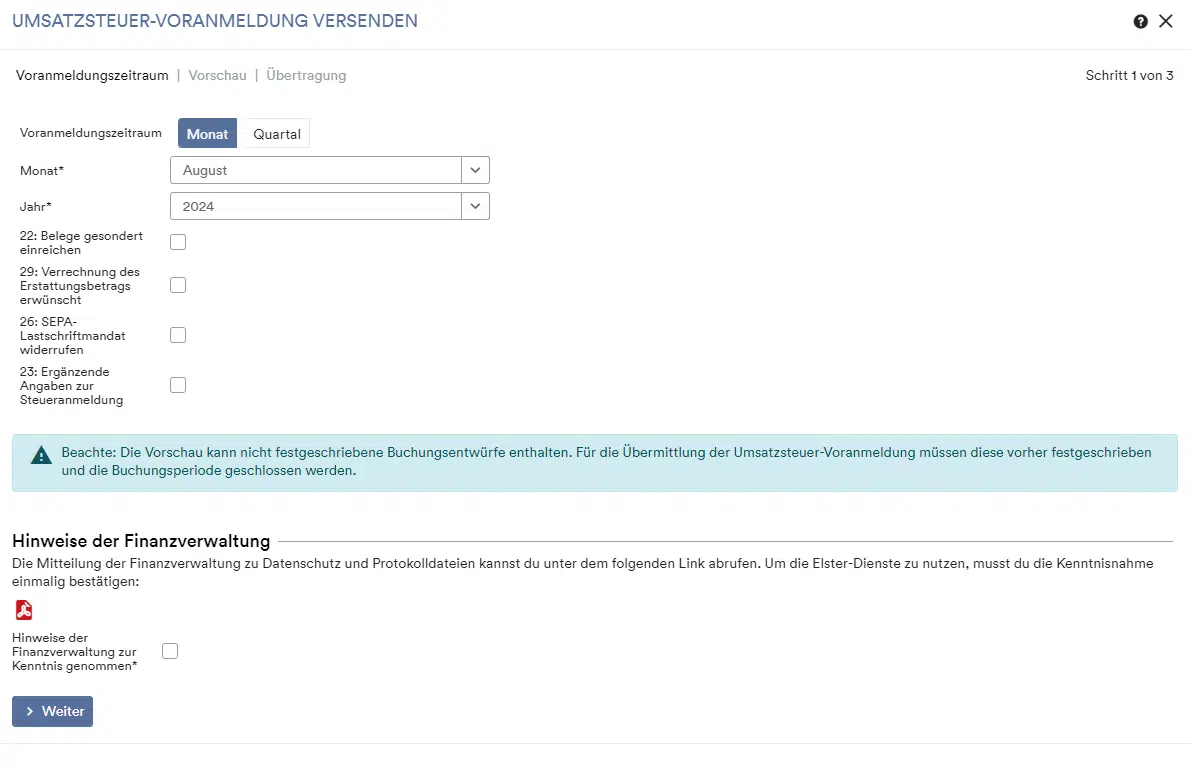

Unter Buchhaltung > Umsatzsteuer-Voranmeldung kann nun die Umsatzsteuer-Voranmeldung gestartet und der Wizard durchlaufen werden.

2.1 Voranmeldezeitraum wählen

Im ersten Fenster wird ein monatlich- oder quartalsweise-basierter Zeitraum ausgewählt.

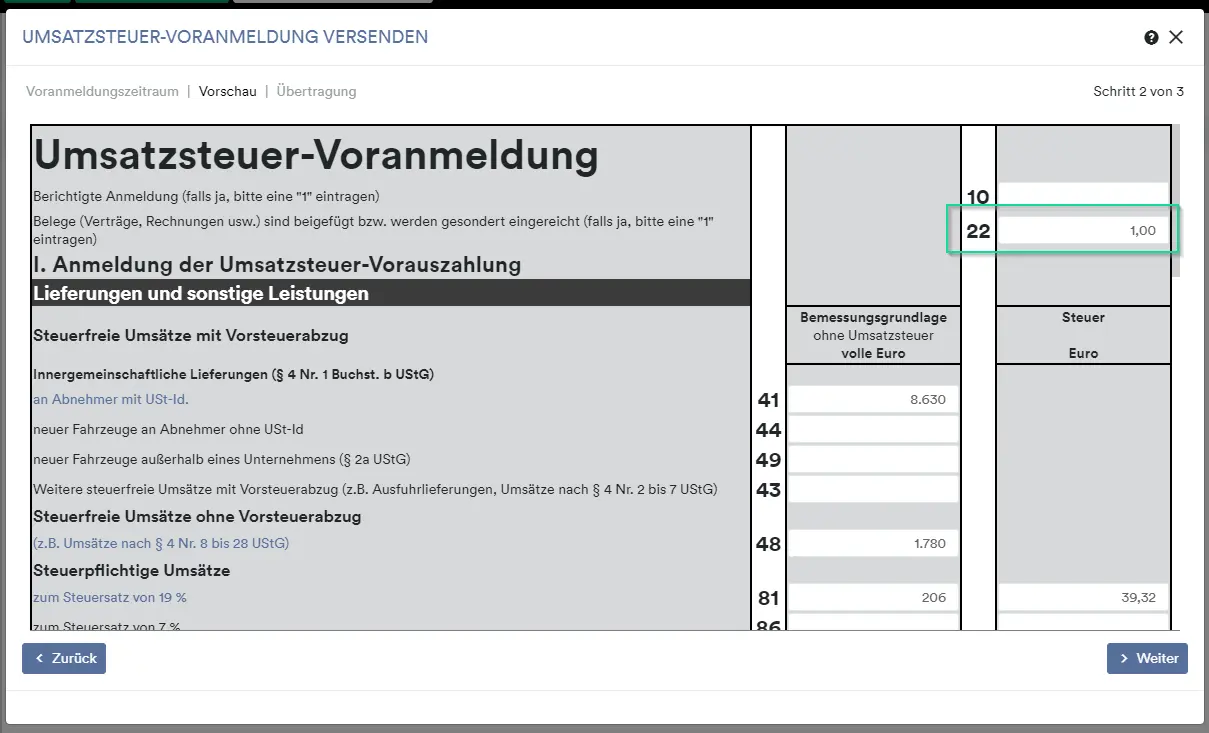

Die Option “Belege gesondert einreichen” bezieht sich auf das Feld 22 in der UVA: Belege (Verträge, Rechnungen usw.) sind beigefügt bzw. werden gesondert eingereicht. Falls ja, ist in das Feld 22 eine “1“ einzutragen. Wenn Sie die Checkbox aktivieren, wird in das Formular auf der nächsten Seite in Feld 22 eine “1“ eingetragen.

2.2 Prüfung der IST-Werte

Hier können alle ermittelten Werte eingesehen und noch einmal geprüft werden. Details zu den berücksichtigten Buchungssätzen erhält man, indem man auf eine verlinkte Zeile des Formulars klickt.

Bitte prüfe die ermittelten Werte kritisch und stelle sicher, dass alle Buchungen korrekt durchgeführt worden sind. Weclapp wertet nur aus, was ins Journal gebucht und festgeschrieben wurde. Zum Abgleich der Werte kannst du die Summen- und Saldenliste (Berichtswesen > Auswertungen > Buchhaltung) und die Kontenblätter verwenden. Halte im Zweifelsfall Rücksprache mit deinem Steuerberater, wenn du dir unsicher bist, wie bestimmte Geschäftsvorfälle zu buchen sind.

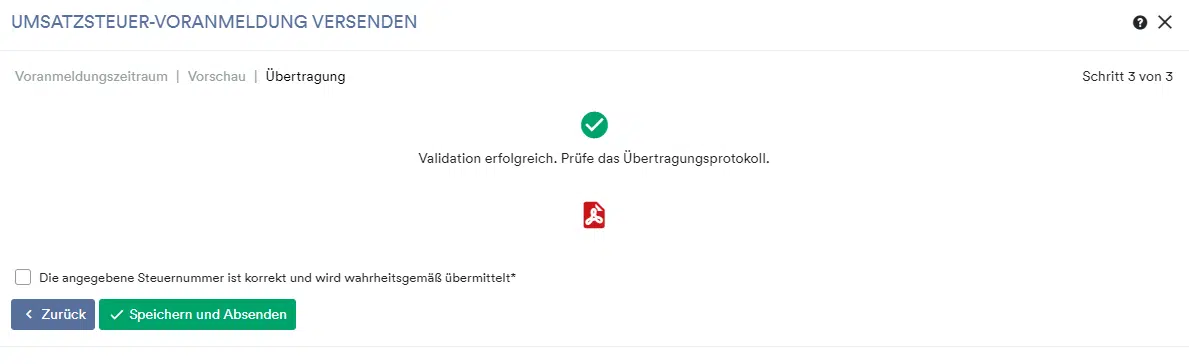

2.3 Validation und Absenden der Daten

Wenn man die Vorschau mit dem “Weiter”-Button verlässt, werden die ermittelten Daten validiert. Der Wizard informiert, ob die Validation erfolgreich war und ermöglicht den Download des Validations-Protokolls. Hier kann noch einmal geprüft werden, welche Daten an Elster übermittelt werden.

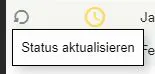

Mit dem Betätigen des Buttons “speichern & absenden”, werden die Daten in weclapp gespeichert und an Elster (Finanzamt) versendet. Der Wizard schließt sich und ein neuer Eintrag in der Tabelle “Umsatzsteuer-Voranmeldung Übertragungsprotokolle” wurde angelegt.

2.4 Prüfung des Versand-Status

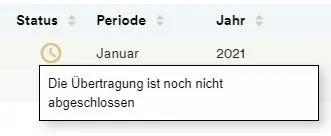

Nach dem Absenden der Voranmeldung wird der entsprechende Eintrag bei den Übertragungsprotokollen mit dem Status “Übertragung noch nicht abgeschlossen” (gelb) angezeigt.

Über das Pfeil Icon “Status aktualisieren” wird bei Elster der Übertragungsstatus abgefragt und bei einem Status-Wechsel entsprechend die Anzeige aktualisiert.

War der Versand erfolgreich, kann zusätzlich das Übertragungsprotokoll geöffnet und geprüft werden.

Wenn es bei der Übermittlung zu Fehlern kommt, ist der Status rot und in den Übertragungsprotokollen kann eine Fehlermeldung eingesehen werden.

-

Kann ich die Umsatzsteuervoranmeldung über weclapp erstellen, wenn ich Ist-Besteuerer bin?

Nein, weclapp unterstützt derzeit nur Soll-Versteuerung.

-

Kann ich als ausländischer Kunde, der in Deutschland steuerlich registriert ist, die Elster Schnittstelle nutzen?

Nein, derzeit nicht. Aktuell steht die Elster Schnittstelle nur zur Verfügung, wenn in den Steuereinstellungen als Standardland Deutschland hinterlegt ist. Zukünftig ist es angedacht, dass man die Schnittstelle optional aktivieren kann, wenn das Standardland z.B. Österreich oder Schweiz ist.

-

Wieso wird eine Transaktion trotz Buchung auf das richtige Erlöskonto gar nicht berücksichtigt oder im falschen Feld angezeigt?

Ausschlaggebend für die Berechnung der Bemessungsgrundlage ist der im Beleg bzw. an der Buchung ausgewählte Steuersatz. Jeder Steuersatz ist mit einer UStVa Kennziffer gemapped und der entsprechende Umsatz wird nur in das Feld im Elster Formular eingetragen, wenn diese Info über den Steuersatz an der Buchung mitgegeben wird.

Insbesondere bei steuerfreien Umsätzen ist es wichtig, dass der korrekte Steuersatz bei der Buchung angeben wird, damit das richtige Feld im Elster Formular angesprochen wird.

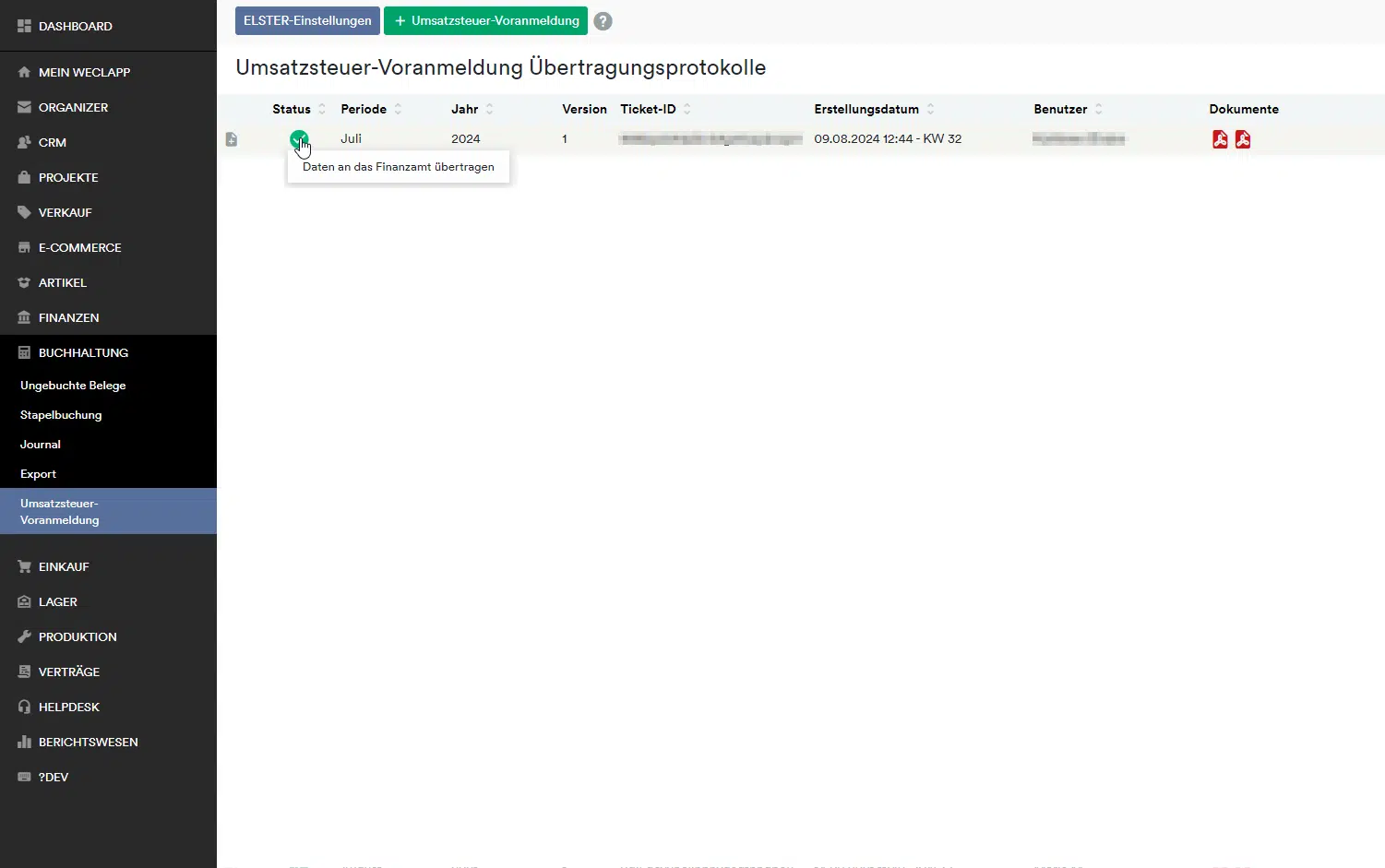

Beispiel

Buchung Steuerfreier Umsatz nach §4 Nr. 1a UStG über Stapelbuchung

Im Steuerdropdown muss der richtige Steuersatz “Steuerfrei Drittland (VK)” ausgewählt werden, der mit der Kennziffer 43 gemapped wurde.

Nur wenn die Steuerinformation über den ausgewählten Steuersatz an der Buchung mitgeben wird, wird der Umsatz auch im Elster Formular in das Feld 43 eingetragen.

Beim Klick auf den Link kommt man zu den berücksichtigten Transaktionen:

Da die Steuerinformation durch Auswahl des Steuersatzes (bzw. die damit verbundene UStVA Kennziffer) beim Buchungssatz mitgegeben wurde, wird der Umsatz entsprechend im Feld 43 berücksichtigt.

Was gilt es bei der Erstellung einer UStVA über weclapp zu beachten?

- Alle Umsatzsteuervoranmeldung relevanten Sachverhalte müssen über weclapp gebucht werden.

- Erhaltene bzw. geleistete Anzahlungen müssen manuell über die Stapelbuchung erfasst werden. Details dazu in diesem FAQ.

- Manuelle Umbuchung von Steuerkonten über die Stapelbuchung wird NICHT in der Berechnung der Bemessungsgrundlage berücksichtigt.

DU solltest den betreffenden Beleg mit dem falschen Steuerkonto stornieren, neu erfassen und damit den korrekten Konten neu buchen. Grundsätzlich ist der ausgewählte Steuersatz an der Rechnungsposition im Beleg entscheidend, da dieser mit der UStVA-Kennziffer gemapped ist. Stelle sicher, dass bei dem Steuersatz in der Steuerkontenzuordnung das richtige Steuerkonto hinterlegt ist.

- Einfuhrumsatzsteuer (SKR03/SKR04: 1588/1433): wenn die Einfuhrumsatzsteuer manuell über die Stapelbuchung oder in der Bank gebucht wurde, wird der Wert NICHT in der UStVa berücksichtigt.

Aktuell ist der Workaround über die Erfassung einer EK-Rechnung und Eintragung der Einfuhrumsatzsteuer in das betreffende Feld im Beleg, damit die Einfuhrumsatzsteuer in die entsprechende Kennziffer im Elster Formular eingetragen wird. Dieses Feld in der EK-Rechnung ist mit dem Steuersatz “Einfuhrumsatzsteuer” und der UStVA Kennziffer 62 gemapped.

Wie kann ich eine Korrektur der Umsatzsteuervoranmeldung vornehmen?

Bei der Erstellung einer Umsatzsteuervoranmeldung kann es zu Fehlern kommen. Eine Korrektur der Umsatzsteuervoranmeldung ist bspw. notwendig, wenn:

- ein Vorgang falsch gebucht wurde

- sich ein Zahlendreher eingeschlichen hat

- ein zu hoher/niedriger Umsatzsteuersatz ausgewiesen wurde

- eine Rechnung vergessen wurde zu buchen

- das Finanzamt eine Rechnung aufgrund fehlender Pflichtangaben nicht anerkennt

- …

Die Gründe für eine Korrektur sind vielfältig. Eine offizielle Frist für die Einreichung einer Korrektur gibt es nicht. Es ist jedoch von Seiten des Finanzsamts vorgeschrieben, diese Fehler direkt nach dem Auftreten zu korrigieren.

Halte im Zweifelsfall immer Rücksprache mit deinem Steuerberater, wenn es zu Korrekturen bei der Umsatzsteuervoranmeldung kommt. In der Regel sollte zu einer Korrektur auch ein Begleitschreiben des Steuerberaters an das Finanzamt gesendet werden, in dem erläutert wird, warum die Berichtigung erfolgte.